Как монополии доллара и евро разрушили реальную рыночную экономику. И что Хайек говорил о необходимости конкурирующих валют

Как монополии доллара и евро разрушили реальную рыночную экономику. И что Хайек говорил о необходимости конкурирующих валют

Просмотров: 3 935

Введение

Как монополии доллара и евро разрушили реальную рыночную экономику

Недавние глобальные финансовые потрясения, повлёкшие за собой большие потери на мировых финансовых рынках и девальвацию валют, свидетельствуют о наличии в мировой финансовой системе глубоко укоренившихся фундаментальных проблем. Многих я, должно быть, удивлю, если скажу, что первопричина этих экстраординарных проблем лежит не в том, что рынка слишком много, а в том, что его слишком мало. По существу, на мой взгляд, злоупотребление США и ЕС монопольным положением их собственных валют в общемировом масштабе привело к разрушению мировых финансовых рынков, а, следовательно, в более широком смысле — и самой экономики. Гегемония доллара представляет собой глобальную монополию, а монополия евро носит региональный характер с общемировыми последствиями. Более того, центральные банки западных стран вступают в сговор для поддержания своих монополий. Злоупотребление валютными монополиями привело к разрушению системы рыночной экономики в США и ЕС.

Недавние глобальные финансовые потрясения, повлёкшие за собой большие потери на мировых финансовых рынках и девальвацию валют, свидетельствуют о наличии в мировой финансовой системе глубоко укоренившихся фундаментальных проблем. Многих я, должно быть, удивлю, если скажу, что первопричина этих экстраординарных проблем лежит не в том, что рынка слишком много, а в том, что его слишком мало. По существу, на мой взгляд, злоупотребление США и ЕС монопольным положением их собственных валют в общемировом масштабе привело к разрушению мировых финансовых рынков, а, следовательно, в более широком смысле — и самой экономики. Гегемония доллара представляет собой глобальную монополию, а монополия евро носит региональный характер с общемировыми последствиями. Более того, центральные банки западных стран вступают в сговор для поддержания своих монополий. Злоупотребление валютными монополиями привело к разрушению системы рыночной экономики в США и ЕС.

Введя монопольные валюты, правительство США и режим ЕС, по существу, отказались от ориентированной на рынок системы государственного управления, заменив её странной формой централизованной плановой экономики. В этой новой форме западной плановой экономики они не стремятся устанавливать цены на все без исключения товары и услуги отдельно, как это было в советской плановой экономике. Вместо этого они устанавливают цену на самый важный из всех товаров — цену на деньги, определяя процентные ставки в административном порядке без учёта рыночных механизмов. В реальной рыночной экономике было бы невозможно в приказном порядке опускать процентные ставки до нуля без учёта других элементов финансовой системы, например, таких разнонаправленных факторов, как курс валют, инфляция, рисковые премии.

Именно политика центральных банков западных стран и другие средства централизованного управления экономикой и всей жизни правительствами западных стран явились причиной возникновения недобросовестных методов работы и явной коррупции, что даёт ощутимые преимущества горстке банков, корпораций и отдельных граждан с большими связями. Широкое и обоснованное возмущение было вызвано тем, как центральные банки западных стран оказывали помощь банкам и зарегистрированным на бирже корпорациям, что привело к получению руководителями этих банков и корпораций незаслуженной баснословной личной выгоды в виде бонусов, опционов на акции и прироста капитала в результате выкупа собственных акций за счёт средств, выделенных центральными банками. И на деле так и есть. Однако люди должны осознать, что это уже не свободная рыночная экономика, а признаки коррумпированной централизованной плановой системы с монопольными валютами. В реальной рыночной экономике ни один центральный банк не обладает способностью влиять на процентные ставки, объем долга и фондовые рынки так, как это происходит в централизованных плановых экономиках западных стран.

Спустя десятилетие мнимого роста за счёт постоянного наращивания долга это пагубное злоупотребление монопольным положением достигло своей терминальной стадии, когда в одной точке сошлись все губительные последствия и нарастающие по всем фронтам проблемы: беспрецедентный уровень долга государств, корпораций и домохозяйств; практически нулевой экономический рост в западных странах, несмотря на широкомасштабное государственное стимулирование экономики в виде бюджетного дефицита и печатания денег (количественного смягчения); катастрофический реальный уровень безработицы (преуменьшаемый за счёт искусного манипулирования статистическими данными); сокращение объемов международной торговли и инвестиций; создание пузырей на фондовых рынках и рынках облигаций и так далее.

Как следствие всех этих тяжёлых проблем экономики западных стран движутся к полному краху. Монопольные валюты всё больше и больше утрачивают доверие, а центральные банки — свою способность искусственно их поддерживать за счёт манипулирования объёмом денежной массы и кредитования по нулевой процентной ставке. Сейчас спустя годы постепенного упадка система рискует сорваться в штопор. За этим последует широкомасштабная великая депрессия с чередой банкротств, влекущая за собой значительное падение стоимости активов, рост безработицы и социальную напряжённость. Лично я считаю, что это произойдёт в течение десяти лет. Возможно, даже пяти. Хотя кто знает, это может случиться со дня на день.

Фактически валютные монополии представляют собой пережитки мировой гегемонии западных стран, быстро утрачивающих все свои конкурентные преимущества, которыми они обладали по отношению к остальному миру в течение последних нескольких столетий, а также свою колониальную власть. Закат Запада обусловлен фундаментальными причинами. Эти страны просто утратили свои конкурентные преимущества по сравнению с остальным миром. Превосходство западной системы над остальным миром проявлялось в ряде фундаментальных областей: демократии, рыночной экономике, свободной прессе, образовании, технологиях, правовой системе, банковском деле и финансах. Теперь большинство развивающихся стран преуспели или даже превзошли развитые страны в данных областях. В то же время Запад отказался от некоторой части своей колониальной власти. Поэтому развивающиеся страны неминуемо догонят развитые страны по своей экономической мощи и влиянию. Учитывая то, что баланс численности населения сместился в пользу развивающихся стран, развитые страны рискуют быть вытесненными с передовых позиций, и этот процесс набирает заметные обороты.

В данном исследовании мы обсуждаем предпосылки и причины этой надвигающейся экономической катастрофы, а также возможности её предотвращения, если они ещё существуют. Мы раздели исследование на следующие разделы:

- ФРС и ЕЦБ разрушили рыночную экономику, злоупотребляя монопольным положением доллара и евро

- Манипулирование рынком при помощи нулевой процентной ставки — это финансовая пирамида, которая вот-вот рухнет

- Все экономические и политические монополии рано или поздно прекращают своё существование

- Постоянно занижая процентные ставки до нуля, центральные банки западных стран утратили способность регулировать рынок посредством данного инструмента

- Годы отрицательного роста ВВП США и ЕС скрываются за постоянно растущими долгами

- Центральный банк дал старт долговому «марафону»: мировой долг вырос с 87 до 199 трлн долларов США в 2000—2014 гг

- В настоящее время западные страны — это практически плановые экономики

- Валютный колониализм никому не принесет пользы, даже самим США и ЕС

- Сегодняшние экономики западных стран — это не либеральные свободные экономики; «неолиберал» = «необольшевик»

- Отказ от рыночной экономики в пользу централизованного планирования привёл к манипулированию рынком и коррупции

- Реальная рыночная экономика — это саморегулирующаяся система

- Драхма могла бы спасти Грецию от катастрофы

- Расцвет гегемонии доллара

- Как злоупотребление монопольным статусом может сыграть на руку

- Центральные банки западных стран действуют в сговоре друг с другом

- Фридрих Хайек и конкурирующие валюты

- Как решить эту проблему?

- Валютные монополии должны быть ликвидированы

- Россия и другие страны должны защищаться от пагубного воздействия монопольных валют

- Критика мер жёсткой экономии и критика критики мер жёсткой экономии

- Запад утрачивает конкурентные преимущества из-за платформенной инфляции

- Пока существует монополия евро, жизнь людей не наладится

- Проблема — это долг, а не инфляция

- МВФ не отрицает проблему, но продолжает стоять на своём

- А для чего весь этот постоянный рост?

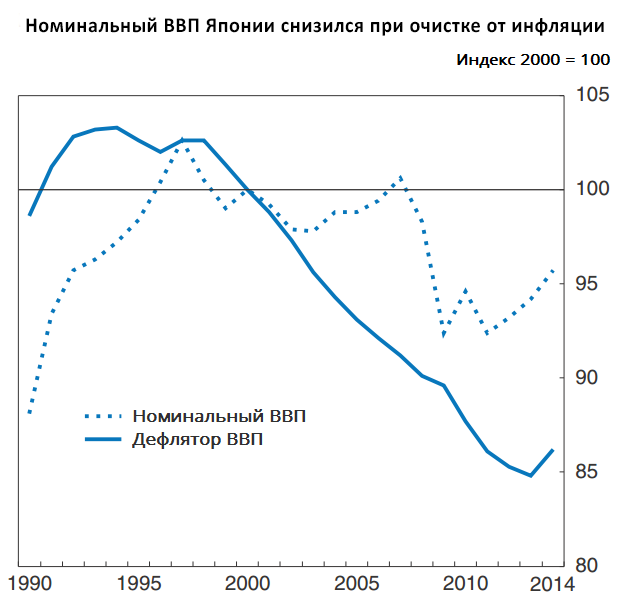

- Чему следует поучиться после ситуации с Японией

- В дискуссию вступает Кругман

- Неминуемый закат Запада: валютные монополии как его последний бастион

ФРС и ЕЦБ разрушили рыночную экономику, злоупотребляя монопольным положением доллара и евро

Основная причина глобальных финансовых потрясений заключается в том, что правительства западных стран разрушили систему рыночной экономики, годами злоупотребляя своим доминирующим положением на рынке благодаря созданным ими беспощадным монополиям доллара и евро.

Как бы кто ни старался выдать желаемое за действительное, больше нельзя считать американскую и европейскую экономические системы рыночными экономиками. В своём новом воплощении эти экономики очень напоминают плановую. Хотя они и отличаются от советской плановой экономики, в которой цены на все без исключения товары и услуги устанавливали центральные органы власти в приказном порядке. Вместо этого наши современные «центральные планировщики» — центральные банки — стремятся определять цену на самый важный из всех товаров — деньги, искусственно устанавливая их стоимость, процентные ставки в административном порядке без учёта рыночных механизмов. Таким образом «центральные планировщики» пытаются косвенно контролировать цены на все другие товары, определяя общий уровень цен через целевое регулирование инфляции.

Манипулирование рынком продолжилось с еще большей силой с тех пор, как долларовый центральный банк, Федеральная резервная система (ФРС), приступил к реализации политики низких процентных ставок в целях поддержки рынков после краха доткомов в 2001. С тех самых пор ФРС действует, словно алкоголик, пытающийся избавиться от очередного похмелья: одна за другой терпят поражение её тщетные попытки выйти из долгового запоя, который продолжается последние пятнадцать лет. После ипотечного кризиса в США в 2008 г. ФРС устроила настоящий хаос наводнив рынок фиатными деньгами, полагая, что ещё один глоток из бутылки под названием «Количественное смягчение» может помочь.

Объединившись со своим собутыльником, Европейским центральным банком (ЕЦБ), ФРС по существу, поставила экономикам западных стран капельницу, постоянно вливая деньги с нулевой процентной ставкой в пациента, который когда-то считался рынком.

Манипулирование рынком при помощи нулевой процентной ставки — это финансовая пирамида, которая вот-вот рухнет

Проблема состоит в том, что центральные банки решили не ограничиваться своей законной ролью регулирования процентных ставок посредством кредитно-денежной политики, но еще и напрямую вмешиваться в работу рынков, щедро вливая в них даровые деньги путём приобретения долговых обязательств практически обанкротившихся правительств через незаконные схемы и накачки фондовых рынков и рынков облигаций ликвидностью напрямую или через несколько привилегированных банков. Тем самым они одновременно создали пузыри невообразимых размеров и на фондовом рынке, и на рынке облигаций, — теперь оба рынка побили все исторические рекорды. Согласно теории рынка, стоимость акций и стоимость облигаций должны двигаться в разных направлениях: рынки облигаций должны расти, когда инвесторы ожидают понижения цен и стремятся обезопасить свои вложения, а фондовые рынки — падать, когда инвесторы ожидают повышения цен, однако данные явления не могут происходить одновременно. Это один из многих признаков разрушения настоящей рыночной экономики. Другой признак— это любопытная взаимосвязь всех западных фондовых рынков и рынков облигаций: почасовая динамика биржевых индексов по всему миру напоминает жёстко скоординированную схему, не учитывающую индивидуальные экономические показатели той или иной компании, чьи ценные бумаги обращаются на бирже. Как отметил один обозреватель: «Рынки не могут двигаться настолько синхронно каждый день в один и тот же час в одну и ту же минуту, будто это один гигантский йо-йо. Они расходятся. Так и должно быть. Когда мы видим, что цены движутся, словно почти идеальный часовой механизм, то становится понятно, что рынков больше нет».

Финансовая пирамида уже упирается своей верхушкой во всевидящее око и вот-вот пронзит его.

Сейчас даже самым упёртым монетаристам стало очевидно, что вакханалия достигла своей кульминации и конец уже близок. Манипулируемая, накачанная долгами экономика-казино функционировать больше не в состоянии — она только все больше приближается к неизбежному краху. Все схемы централизованного планирования, финансовые пирамиды и постоянное манипулирование рынками рано или поздно заканчиваются так или иначе: либо по инициативе правоохранительных органов, либо после столкновения с суровой действительностью реального рынка, всегда маячащей в тени даже тогда, когда центральное место временно занимает рыночная аномалия. Кстати говоря, сейчас мы наблюдаем последние дни существования этого огромного мошеннического западного казино. Манипулирование рынком при помощи нулевой процентной ставки — это не что иное, как финансовая пирамида, которая уже упирается своей верхушкой во всевидящее око и вот-вот пронзит его.

Все экономические и политические монополии рано или поздно прекращают своё существование

Когда монополия впервые появляется, она может казаться благом для окружающих, но только до того момента, пока в упорядоченной работе рынка не накопится критическая масса рыночных диспропорций и искажений. В этом случае первыми пострадают конкуренты и поставщики, затем потребители, а впоследствии и сам монополист почувствует удар. В конечном итоге, монополия впадет в экзистенциальный кризис, а затем и вовсе исчезнет.

Проводя экономический анализ, нам следует забыть об идеологии и попытаться понять, что в экономическом плане советская экономика была монополистической системой, доведённой до крайности. Проблема заключалась не в государственной форме собственности как таковой, а в том, что вся собственность была сконцентрирована в руках одного капиталиста, то есть государства с его централизованной системой управления в виде Госплана. Причина гибели советской экономики состояла в том, что всей системе не хватало жизнеспособности, как правило, привносимой конкуренцией, — жёсткие монополистические структуры истощили экономику изнутри. Считается, что монополия по определению может действовать независимо от конкурентного давления, но в таком определении не учитывается то, что предприятию-монополисту нужна конкуренция, чтобы выжить.

Постоянно занижая процентные ставки до нуля, центральные банки западных стран утратили способность регулировать рынок посредством данного инструмента

В действительности ФРС и ЕЦБ уже утратили способность определять процентные ставки, поскольку они не могут повышать их; процентные ставки будут мертвым грузом лежать на дне протекающего котла, куда их загнали некогда всемогущие центральные банки, то есть до тех пор, пока система не лопнет, и ей на смену не придет новая экономика. Им не остаётся ничего, кроме как удерживать нулевые процентные ставки в отчаянной попытке отложить час расплаты. Все попытки поднять процентные ставки — или даже обсуждение такой возможности — вызовут замешательство на рынках, о чём свидетельствуют недавние потрясения на мировых рынках.

Сейчас западная система настолько недееспособна, что она может поддерживать видимость процветания только за счёт политики нулевых процентных ставок, проводимой центральными банками. Вряд ли эти разрушенные рынки смогут переварить даже однопроцентное повышение процентной ставки. Аналитики подтверждают, что фактически повышение процентных ставок и прекращение бесплатного кредитования отправит американские рынки в состояние свободного падения. Поэтому у ФРС нет другого выбора, кроме как продолжать свою губительную политику искусственного поддержания мошеннических фондовых рынков и рынков облигаций, проводя политику нулевой процентной ставки и количественного смягчения #4, 5, 6 и так далее до тех пор, пока вся система наконец не взорвётся.

ФРС закачала на рынки более 3,5 трлн долларов США, реализуя программу количественного смягчения по выкупу долговых обязательств с того момента, как эта программа была впервые запущена в ноябре 2008 г. В результате этого валюта сводного баланса ФРС выросла с менее 1 трлн долларов США в 2007 г. до 4,5 трлн долларов США к концу 2014 г. Таким образом, монетарная база США увеличилась в четыре раза за менее чем семь лет (график 1), вследствие чего за этот короткий отрезок времени в пять раз выросла находящаяся в обращении долларовая масса, что повлекло за собой образование пузырей на фондовых рынках.

График 1.

Идентичная тенденция наблюдается и в Великобритании, где индекс FTSE 100 находился на уровне 3542 пункта, когда 9 марта 2009 г. в Великобритании была запущена программа количественного смягчения, и достиг уровня 7103 пункта к 27 апреля 2015 г.

Однако приток ликвидности на рынки в виде программ количественного смягчения не дошёл до реальной экономики (как бы правительства ни пытались убедить нас в этом). Наоборот, он главным образом подогрел спекуляции на фондовых рынках — биржевые индексы били один рекорд за другим. В выигрыше от использования этой патологической системы оказалась всего лишь горстка избранных банков Уолл-стрит и Сити, которые получают от центральных банков бесплатные средства для манипулирования рынками, а также руководители зарегистрированных на бирже корпораций, которые используют даровые деньги для выкупа акций собственных компаний, получая при этом баснословную личную выгоду за счёт роста биржевых котировок. Это злоупотребление монопольным положением включает в себя коррупцию и манипулирование рынком во всех формах и проявлениях, о чём говорится в этой статье. В результате западные фондовые рынки сегодня правильнее сравнивать с мошенническими казино, в которых акции не обладают реальной рыночной стоимостью, а котировки отражают лишь то, какую выгоду удалось извлечь из необыкновенной щедрости центральных банков.

Годы отрицательного роста ВВП США и ЕС скрываются за постоянно растущими долгами

В начале евро был встречен с триумфом и ликованием — еврократы и их СМИ распространяли радостную весть о постоянно низких процентных ставках и стабильности. Однако вскоре последствия рыночных искажений стали накапливаться в стремительном темпе. В условиях недееспособности западных централизованных плановых рынков, отсутствия «невидимой руки рынка» — рыночных механизмов, которые могли бы обуздать долговую вакханалию, правительства западных стран подменили реальный экономический рост видимостью процветания за счёт наращивания долга. Поскольку экономический рост в Европейском союзе оставался медленным, правительства содействовали тому, чтобы и корпорации, и граждане влезали во всё новые долги. Чтобы добиться повторного избрания после мирового финансового кризиса 2008 г., который был, собственно, вызван избытком долгов, правительства европейских стран при хитрой поддержке ЕЦБ стали бороться с разорением путём дальнейшего привлечения заимствований. Страны еврозоны раздули пузырь государственного долга ещё на 2,8 трлн евро всего за шесть лет — в 2014 г. отношение государственного долга к ВВП составило 66,2% к 90,9%, а в этом году, как ожидается, достигнет 92%. В 2008—2014 гг. ВВП еврозоны вырос всего лишь на менее чем полтриллиона евро. Повторюсь… увеличив долг на 2,8 трлн евро, они смогли увеличить ВВП всего лишь на 0,5 трлн евро. И это при текущем уровне рыночных цен без учёта инфляции. Фактически это означает, что совокупное падение ВВП за указанный период составило 2,3 трлн евро (с учётом роста долга).

Любопытно, что экономический рост в странах ЕС вместе взятых, включая страны, входящие и не входящие в еврозону, составил в указанном периоде 1,675 трлн евро. Если вычесть из этого показателя показатель экономического роста в еврозоне 0,476 трлн евро, получается, что совокупный экономический рост в странах, не входящих в еврозону, в два раза превышает аналогичный показатель для стран-участников. Таким образом, следует учитывать, что совокупный размер экономик стран, не входящих в еврозону, — это всего лишь одна четвёртая от совокупного размера экономик стран, входящих в еврозону. В таком случае становится очевидным, что секрет успеха в том, чтобы подальше держаться от евро.

В своём новаторском исследовании Awara Accounting показывает, что прирост реального ВВП в западных странах был отрицательным на протяжении многих лет после финансового кризиса 2008 г. В действительности экономический рост, который наблюдался на Западе с 2000 г., является следствием получения кредитов всеми субъектами экономической деятельности, о чём также говорится в отчёте компании McKinsey, который обсуждается ниже. И только за счёт массированного увеличения долговой нагрузки страны Запада смогли скрыть реальное положение дел и отсрочить неизбежный крах своих экономик. Как показывает исследование, реальный ВВП в этих странах скрывает внушительные убытки. Если вычесть из этого показателя накопленный долг, мы получим показатель Реального-ВВП-за-вычетом-долга. С 2000 г. на Западе не было никакого реального экономического роста и, возможно, не будет никогда, по крайней мере, до тех пор, пока не будет уничтожена существующая система и не появится новый экономический строй.

На графике 2 приводятся шокирующие данные из исследования Awara, демонстрирующие фактическое разорение экономик западных стран в 2009—2013 гг. На нём показан прирост реального ВВП за вычетом прироста долга (после вычета показателя роста государственного долга из показателя ВВП). Если вычесть долги, то мы увидим реальный масштаб обвала экономики Испании —ужасающий показатель в -56.3%. Если же использовать общепринятую официальную методику расчёта темпов прироста ВВП (за вычетом прироста долга), то получается всего лишь -6.7%. Соответствующие показатели для стран еврозоны в целом составляют -27,2% для показателя ВВП (с поправкой на долг) и только -0,2% согласно официальной методике расчёта темпов прироста ВВП. По результатам данного исследования можно прийти к выводу, что даже в Германии сложилась удивительно катастрофическая ситуация: темпы прироста ВВП за вычетом долга составляют -16,6% по сравнению с официальным показателем в -0,7%. В исследовании приводится сравнение показателей погрязших в долгах западных стран с аналогичными показателями благоразумной в финансовом отношении России. Мы видим, что за тот же период Россия смогла увеличить темпы прироста реального ВВП за вычетом долга до уровня 28,5% при официальном показателе темпов прироста ВВП 5,7%.

Центральный банк дал старт долговому «марафону»: мировой долг вырос с 87 до 199 трлн долларов США в 2000—2014 гг. (программа количественного смягчения #2)

ЕЦБ начал долговой марафон, проводя свою кредитно-денежную политику, суть которой в предоставлении финансирования практически по нулевой процентной ставке. ЕЦБ постарался распространить мнение о том, что все страны еврозоны характеризуются одинаковым уровнем кредитного риска, поощряя тем самым банки кредитовать такие практически неплатёжеспособные страны, как Греция, без каких-либо ограничений. В коллективной монополии евро все крупные игроки рынка разделяли это мнение. Даже картель из трёх ведущих западных кредитных агентств Moody’s, Fitch и Standard & Poor’s полностью вошёл в роль группы поддержки на ралли по евродолгам. Они присвоили всем странам еврозоны чудесные рейтинги. Не стала исключением и Греция. Сам факт перехода на евро как национальную валюту означал для них, что кредитный риск можно больше никогда не учитывать. «Мы никогда не думали о таком катастрофическом стресс-сценарии в еврозоне», — сказала Сара Бертин, которая была ведущим аналитиком агентства Moody’s по Греции до того, как она уволилась весной 2008 г.

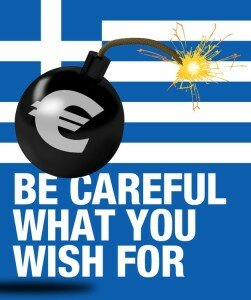

Евро разрушил экономику Греции.

Не нужно быть семи пядей во лбу, чтобы понять, что на нормальном рынке чем ниже платёжеспособность заёмщика, тем выше процентная ставка. Тем не менее, сегодня, когда западные страны менее платёжеспособны, чем когда-либо ранее (практически банкроты, поддерживаемые на плаву только за счёт отчаянной кредитно-денежной политики, проводимой центральными банками), они платят самые низкие процентные ставки, чем когда бы то ни было в истории человечества. Фактически 25% всех сегодняшних государственных долговых обязательств в Европе имеют отрицательную доходность. Если предполагалось бы когда-либо вернуть процентные ставки на уровень нормальных рыночных условий, то эти государства немедленно рухнули бы под тяжестью накопленных долгов. Относительно низкая процентная ставка 3%-5% стала бы для них уже неподъемной.

Как показывает исследование компании McKinsey, объем долгов на всех уровнях субъектов экономической деятельности, в том числе государств, корпораций, домохозяйств и финансовых организаций — вырос астрономически в 2000—2014 гг. Как уже отмечалось, только благодаря этому долгу экономики западных стран смогли продемонстрировать рост, хотя и очень незначительный. Как показывает отчёт фирмы McKinsey (график 3), в 2000—2007 гг. мировой долг вырос на 55 трлн долларов США: с 87 трлн до 142 трлн долларов США; а с начала бессрочного финансового кризиса в 2008 г. — ещё на 57 трлн: до 199 трлн долларов США (2 квартал 2014 г.). Только представьте себе, что человечеству потребовались первые 2000 лет или около того, чтобы накопить долг в размере 87 трлн долларов США, а затем всего за два года он более чем удвоился. Чувствуете, что здесь что-то не так?

График 3.

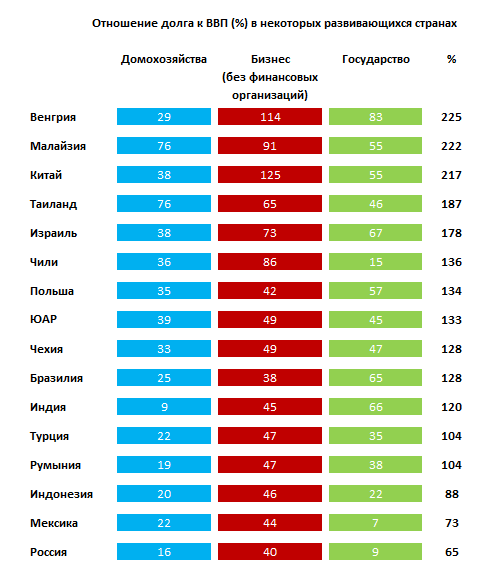

Отчёт фирмы McKinsey служит подтверждением результатов вышеуказанного исследования Awara в том, что касается огромного долга, накопленного экономиками западных стран, по отношению к их ВВП. Это показано на графике 4A. На графике 4Б приводится сравнение с соответствующими показателями некоторых развивающихся стран. Примечательно, что у России, проводившей наиболее грамотную политику, самое низкое отношение долга к ВВП среди всех развитых и развивающихся стран — 65%.

График 4А.

В настоящее время западные страны — это практически централизованные плановые экономики

Центральным банкам сходит с рук манипулирование рынками не потому, что они такие умные, а потому, что они злоупотребляют своей доминирующей позицией на рынке благодаря монополии доллара и евро. Законодатели во всех развитых странах признали опасность, которую монополия представляет для функционирования рынка и благосостояния населения. Все они применяют (по крайней мере в общем и целом) антимонопольное законодательство для ликвидации монополий в целях восстановления жизнеспособности рынка. И всё же крупнейшими среди монополий являются валютные — несущие прямую ответственность за разрушение основополагающих механизмов всей рыночной экономики.

В реальной рыночной экономике было бы невозможно в приказном порядке опускать процентные ставки до нуля или даже до отрицательных значений, как это было сделано в старом добром ЕС. Центральный банк не обладает такими полномочиями в нормальной рыночной экономике в том виде, в котором мы привыкли её воспринимать, не говоря уже о том, какой рыночная экономика должна быть согласно священной теории совершенного рынка. В отлаженной рыночной экономике меновая стоимость валюты снижается со снижением процентных ставок и наоборот. Согласно теории, на которой мы были воспитаны — вкупе с эмпирическими наблюдениями нашей молодости — нулевые процентные ставки приводят к росту инфляции. Однако ФРС и ЕЦБ разрушили рынок, удерживая около нулевой отметки все три показателя: процентную ставку, курс валют и инфляцию. Доллар и евро сохраняют свою стоимость по отношению ко всем другим мировым валютам благодаря нелепым процентным ставкам и инфляции. Время от времени доллар и евро растут и падают относительно друг друга без каких-либо очевидных причин — их динамика напоминает двух детей на качелях. Однако по отношению к другим валютам они сохраняют свои позиции.

Эти рыночные искажения повлекли за собой отрицательные реальные процентные ставки: номинальный начисляемый процент устанавливается ниже уровня инфляции. По существу, это означает обесценивание сбережений и поощрение расточительства, так как фактически невозможно получить доход, не приняв на себя значительный спекулятивный риск, финансируемый ФРС. Принятие на себя нормального риска на этих централизованных плановых денежных рынках не представляется возможным, поскольку механизмы определения рыночных премий за риск не работают при отрицательных процентных ставках и административном распределении даровых денег. В рыночной экономике премия за риск — это фактическое превышение ожидаемой прибыли по рисковому активу над ставкой дохода по безрисковому активу. Пока ФРС и ЕЦБ стимулируют рост стоимости акций и других привлекательных активов (например, добычу сланцевой нефти, представляющей реальную угрозу окружающей среде), поощряют автопроизводителей, содействуют развитию якобы экологически чистых технологий и потакают другим прихотям, следуя текущей политической конъюнктуре, независимый инвестор не сможет сделать достоверный расчёт собственных рисков. Только горстка привилегированных инвесторов может сделать расчёт риска и прибыли. Их беспроигрышный вариант — это фондовый рынок. С ним ничего плохого не случится. А в случае, если биржевой крах всё-таки произойдёт, ФРС их неминуемо спасёт и будет их спасать до последнего.

По существу, новые плановые денежные рынки создали экономику, в которой вознаграждаются краткосрочные спекуляции, что в итоге приводит к неэффективному распределению материальных и трудовых ресурсов.

Валютный колониализм не несёт пользы никому, даже самим США и ЕС

Реальная рыночная экономика — это конкурентная система, в которой процветание обеспечивается гармонией различных конкурирующих сил, как будто движимых, как выразился Адам Смит, невидимой рукой рынка. Для этого необходима конкуренция на всех без исключения уровнях работы рынка. И такая конкуренция должна начинаться на уровне стран. Геополитическая ситуация в мире должна быть такой, чтобы все страны имели возможность участвовать в мирной конкуренции на равных и справедливых началах. Очевидно, что это условие не обеспечивалось на протяжении последних двух столетий западной гегемонии и всё более однополярного мира под предводительством США.

На следующем этапе конкуренция должна быть обеспечена на уровне валют: мировая финансовая система должна поддерживать существование конкурирующих валют вместо нынешней монополии доллара и евро.

С нарастанием финансовых и экономических проблем в США и ЕС нам следует понимать, что этот валютный колониализм в виде валютных монополий наносит ущерб даже своим собственным странам. Само функционирование их экономик требует наличия конкурирующих валют. Фридрих Хайек сказал: «Нестабильность рыночной экономики в прошлом была следствием выведения самого важного регулятора рыночного механизма — денег — из-под контроля рынка» (Фридрих Хайек, «Денационализация денег»).

Сегодняшние экономики западных стран — это не либеральные свободные экономики; «неолиберал» = «необольшевик»

Монополизация мировой финансовой системы долларом и евро фактически означает широкомасштабное регулирование, поскольку центральные банки США и ЕС превратились в мировые агентства централизованного планирования. Пагубное регулирование, проводимое этими антирыночными институтами, должно быть устранено. Следуя извращённой логике, многие — особенно те, кто придерживается левых взглядов, — критикуют западную финансовую систему за то, что она якобы основывается на неолиберальной идеологии свободного рынка. Может быть, она и называется «неолиберальной», но ничего общего не имеет с либерализмом и свободным рынком. Мне представляется, что, по существу, эта неолиберальная идеология является оруэлловской концепцией, направленной на то, чтобы давать чему-либо название, противоположное его сути. В действительности то же самое можно сказать и про более широкое понятие «либеральный», которое сегодня приписывается людям, пропагандирующим ценности и идеи, противоположные свободе во всех аспектах жизни общества, политике и СМИ. Я бы скорее назвал таких людей необольшевиками.

Отказ от рыночной экономики в пользу централизованного планирования привёл к манипулированию рынком и коррупции

Именно политика центральных банков западных стран и другие средства централизованного управления экономикой и всей жизни правительствами западных стран явились причиной возникновения недобросовестных методов работы и явной коррупции, что даёт ощутимые преимущества горстке банков, корпораций и отдельных граждан с большими связями. Широкое и обоснованное возмущение было вызвано тем, как центральные банки западных стран оказывали помощь банкам и зарегистрированным на бирже корпорациям, что привело к получению руководителями этих банков и корпораций незаслуженной баснословной личной выгоды в виде бонусов, опционов на акции и прироста капитала в результате выкупа собственных акций за счёт средств, выделенных центральными банками. На деле так и есть. Однако люди должны осознать, что это уже не свободная рыночная экономика, а признаки коррумпированной централизованной плановой системы с монопольными валютами. В реальной рыночной экономике ни один центральный банк не обладает способностью влиять на процентные ставки, объем долга и фондовые рынки так, как это происходит в централизованных плановых экономиках западных стран.

Реальная рыночная экономика — это саморегулирующаяся система

Реальная рыночная экономика — это гомеостатическая самоорганизующаяся система, которая постоянно стремится к равновесию. В такой системе процентные ставки, стоимость валюты и инфляция должны гармонично взаимодействовать друг с другом, как будто движимые невидимой рукой. Никто не может по своему усмотрению манипулировать одним из этих элементов, не затрагивая при этом два других. Если бы существовал функционирующий рынок, то правительства западных стран не смогли бы накапливать непомерные долги, как они это делают сегодня. С ростом уровня долга стоимость валюты упала бы, а инфляция и процентная ставка бы возросли. Так и происходит в здоровой рыночной экономике. Это автоматический процесс. Мы никогда не вступили бы в мировой экономический кризис, если рыночная экономика была бы всё ещё жива. Время от времени та или иная страна оказывалась бы в ситуации неприемлемого долга, что служило бы сигналом для других быть более благоразумными.

Драхма могла бы спасти Грецию от катастрофы

Возьмём пример Греции. Если бы Греция сохранила свою валюту, драхму, то она избежала бы нынешней катастрофы — рынок автоматически устранил бы все диспропорции. Инвесторы и аналитики следили бы за уровнем долга страны, и при росте заимствований процентные ставки в драхмах были бы повышены, а стоимость валюты упала бы. В результате сократился бы объём заимствований, а государственное финансирование и национальная экономика сохранили бы равновесие. Однако, присоединившись к монопольной валюте, все перестали интересоваться чувствительностью греческого рынка к процентным ставкам и обменным курсам, как если бы все рыночные механизмы вдруг перестали работать. ЕЦБ обострил ситуацию с самого начала, предложив щедрое финансирование греческим банкам на тех же мягких условиях, что и всем другим банкам еврозоны, словно ловкий обманщик, заманивший в ловушку частные банки и инвесторов. В частности, в приступе поразительной глупости ЕЦБ принял облигации правительства Греции по номинальной стоимости в качестве залога для получения финансирования без учёта финансового положения и кредитоспособности Греции.

Расцвет гегемонии доллара

США пользуются монополией доллара несколько десятилетий с конца Второй мировой войны в 1945 г., тогда как Европа пользуется монополией евро лишь с 1999 г. Доллар получил абсолютную монополию в общемировом масштабе, тогда как евро стал региональной монополией в Европе, причиняя ущерб всей мировой экономике.

Монополия доллара, или, как её иногда называют, гегемония, в итоге превратилась в механизм, наделивший доллар США статусом так называемой резервной валюты. Под резервной валютой понимается валюта, которой стремятся запастись другие страны, чтобы стабилизировать свою собственную, предоставляя тем самым, по существу, даровое финансирование Соединённым Штатам Америки.

Доллар как резервная валюта не возник при рождении рыночных сил — он появился в результате геополитического переворота, а сегодня поддерживается геополитической силой. Этим переворотом стала победа союзников во Второй мировой войне, после которой державы-победительницы, за исключением СССР, заключили на Бреттон-Вудской конференции соглашение о безусловной передаче прав на общемировую валюту в пользу доллара, по существу, уступая мировую валютную монополию Соединённым Штатам Америки.

Идея Бреттон-Вудского соглашения состояла в том, чтобы доллар (и через него все другие валюты) был привязан к золотому стандарту, что обеспечивало бы конвертацию доллара в золото. Однако поскольку США целенаправленно поставляли на мировые рынки избыточное количество долларов, они более не могли поддерживать золотой стандарт, и в 1971 г. президент США Ричард Никсон был вынужден от него отказаться. По существу, на этом закончилась Бреттон-Вудская система, на смену которой пришла система, основанная на валютах со свободно плавающими курсами. В рамках новой системы доллар не только сохранил, но и упрочил свою гегемонию, свою мировую валютную монополию. С момента подписания Бреттон-Вудского соглашения монопольное положение доллара поддерживается подконтрольными США международными финансовыми институтами — Международным валютным фондом (МВФ) и Всемирным банком, в которых США обладает правом наложения вето при решении наиболее важных вопросов.

Как злоупотребление монопольным статусом может сыграть на руку

Благодаря мировой монополии доллара США получили ряд незаслуженных преимуществ. Им удавалось год от года наращивать бюджетный дефицит, финансируемый за счёт печатания новых долларов. По существу, это означает, что реальные физические товары, производимые в других странах, были заменены на бумагу, на которой печатается доллар (или впоследствии электронные записи, представляющие собой долларовые счета). Рассчитываясь со своими иностранными контрагентами собственной национальной валютой, американские компании избежали валютных рисков, обрекая на них всех остальных. Это повысило экономическую предсказуемость их финансового планирования и снизило транзакционные издержки по сравнению с другими странами. Особенностью гегемонии доллара является то, что цены почти на все основные сырьевые товары в мире — нефть, золото, металлы, зерновые и другая сырьевая продукция — устанавливаются и оплачиваются в долларах США. Эта система постоянно создаёт спрос на доллары. Из-за подобной гегемонии большая часть международной торговли товарами, даже не имеющими никакого отношения к США, осуществляется между различными странами в долларах в двустороннем порядке. Например, согласно данному отчёту, 86% всех операций обмена валюты в мире в апреле 2007 г. составляли операции по обмену на доллары. В том же отчёте указано, что в августе 2009 г. 77% всех находящихся в обращении облигаций инвестиционного класса были номинированы в двух монопольных валютах, долларах и евро, тогда как на долю японской йены и британского фунта приходились остальные 20%, а на долю прочих валют — всего-навсего 3%.

Монопольный статус ведущей резервной валюты заставил другие страны запасаться долларами и долларовыми активами в качестве резервов, финансируя тем самым дефицит бюджета США. В мире доллара страны должны поступать таким образом, чтобы при любых обстоятельствах располагать достаточным количеством долларов, чтобы оплачивать внешнеторговые сделки, номинированные в долларах, а также обслуживать номинированный в долларах внешний долг. Ещё одна причина накопления странами долларовых резервов — поддержка обменного курса собственных национальных валют в целях предотвращения спекулятивных действий и манипуляций. Более того, чем выше рыночное давление при девальвации той или иной валюты, тем больше долларовых резервов понадобится центральному банку. Однако самим США не нужно обладать резервами валют других стран, даже резервами золота, которыми они располагали до свободного обращения доллара в 1971 г.

Всё это означает, что правительство и корпорации США могут получать кредиты по более низким ставкам, чем правительства и корпорации других стран (или совсем бесплатно, как это происходит сейчас). Часть кредитования поступает буквально безвозмездно за счёт того, что иностранные центральные банки, компании и домохозяйства других стран запасают доллары. Афера с резервной валютой фактически превратилась в настоящий грабёж развивающихся стран, которые были вынуждены запасать большую часть резервных валют: 2/3 от общемировых запасов резервных валют (2009 г.), тогда как доля развитых стран снизилась до 1/3.

Это привело к тому, что развивающиеся страны лишились значительной части капитала и, по данным МВФ, были вынуждены поддерживать свои резервы на уровне 21,9% от их ВВП (2008 г.), в то время как аналогичный показатель для развитых стран составлял 5,5% (2008 г.).

В дополнение к экономической выгоде и власти, получаемым посредством финансовой гегемонии, монополия доллара также напрямую укрепляет военную мощь США, поскольку она позволяет финансировать наращивание военного потенциала, строительство военных баз в других странах и проведение военных операций. Достаточно лишь напечатать побольше долларов.

Ещё один способ злоупотребления монополией доллара — привычка Соединённых Штатов вводить односторонние санкции в отношении других государств, компаний и отдельных граждан в попытке заставить их соблюдать свои собственные законы и национальные интересы.

Центральные банки западных стран действуют в сговоре друг с другом

Вследствие двойной мировой монополии доллара и евро другие западные валюты, британский фунт, швейцарский франк, шведская и датская кроны и т. д., воспользовались преимуществами побочных эффектов этой монополии (если, конечно, это можно назвать преимуществами с учётом сегодняшнего разорения), поскольку показатели евро стали новой нормой. По существу, они могли держаться вплотную к евро. Все, что им было нужно, — это обеспечивать чуть лучшие показатели. Даже погрязшая в долгах Япония держится на плаву благодаря этим побочным эффектам. Несомненно, центральные банки западных стран координируют свою деятельность по поддержке валют сообща. Как теперь стало известно, они даже проводили совместные операции по взвинчиванию стоимости активов на фондовых рынках, о чём пишет Пол Крейг Робертс. Как сообщает Робертс, Швейцарский национальный банк — центральный банк Швейцарии — безо всякой видимой причины приобрёл огромное количество американских ценных бумаг. Экономист обращает внимание на тесные отношения между швейцарскими вложениями в американские ценные бумаги и ростом американских фондовых рынков, о чём свидетельствует индекс S&P 500. В итоге он подводит нас к заключению о том, что в настоящее время центральные банки западных стран (незаконно) вышли за пределы сферы своей компетенции, предусмотренной их учредительными документами: кроме осуществления контроля над уровнем инфляции, они теперь взяли на себя функцию обеспечения роста стоимости активов за счёт накачки фондовых рынков ликвидностью. ФРС, а также ЕЦБ законодательно запрещено приобретать ценные бумаги, однако, пользуясь лазейками в законодательстве, они кредитуют банки, которые используют предоставленные средства для покупки ценных бумаг, по существу, от имени центральных банков и за счёт безвозмездного финансирования. Как предполагает Робертс, Центральный банк Швейцарии, возможно, использует эту схему, являясь тайным агентом ФРС.

ЕЦБ, как и его дочерним европейским национальным центральным банкам, запрещено приобретать государственные долговые обязательства, однако, грубо нарушая это положение, они обходят это ограничение, используя для этого коммерческие банки в качестве посредников. Центральные банки поручают коммерческим банкам приобретать государственные долговые обязательства, которые те затем перепродают центральным банкам по заранее согласованным схемам. Это всего лишь один из многих способов манипулирования рынками при помощи валютных монополий, которыми центральные банки пользуются для обеспечения сверхнизких процентных ставок и увеличения долгов.

Фридрих Хайек и конкурирующие валюты

Нельзя сказать, что нас не предупреждали об опасностях монопольных валют. Австрийский экономист и нобелевский лауреат Фридрих Хайек был яростным противником валютных монополий. В частности, он решительно выступал против создания единой европейской валюты, что уже планировалось в конце 1970-х гг. (подобные планы существовали и раньше). Выступая против централизованного планирования, Хайек заявлял, что для обеспечения финансовой стабильности необходимы конкурирующие валюты, а не правительственные монополии на денежную эмиссию. Хайек не стеснялся в выражениях, предупреждая об опасности введения евро. У него были «серьёзные сомнения относительно… создания новой европейской валюты, управляемой каким-либо наднациональным органом» (Хайек, «Денационализация денег»). Хайек предостерегал, что «…утопическая схема введения новой европейской валюты в конечном счёте только укрепит источник и корень всех денежных зол: правительственную монополию на денежную эмиссию и контроль за денежным обращением». Время подтвердило его правоту.

Евроэлите стоило прислушаться к словам Хайека.

Центральный элемент монетарного мышления Хайека — идея конкурирующих валют. При этом Хайек даже утверждал, что правительства должны вовсе отказаться от права на денежную эмиссию в пользу частных эмитентов. Он отстаивал идею создания кредитно-денежной системы с неограниченным числом частных банков, которые функционировали бы как эмитенты денег. В таком случае стоимость денег, процентные ставки и, следовательно, уровень инфляции определялись бы силами конкуренции на открытых рынках. Хайек имел в виду идеальный вариант совершенного рынка. Однако рынки не могут быть совершенными в силу того, что они всегда подвержены влиянию искажений, возникающих по различным естественным и социально-политическим причинам, например, политика с позиции силы, геополитика, войны, сговоры, резкое изменение совокупного предложения, природные катастрофы и т. д. В силу этих и прочих причин финансовые рынки не в состоянии функционировать в требуемых теоретически совершенных условиях. Поэтому, разумнее, как мне представляется, сохранить право на денежную эмиссию за правительствами. Также было бы разумно позволить наднациональным органам осуществлять денежную эмиссию при условии, что это не повлечёт за собой злоупотребление монопольным положением, как это сейчас происходит с евро. В связи с этим хотел бы предложить рассмотреть возможность эмиссии некоторых видов специальных обеспеченных активами валют частными предприятиями, правительствами или межправительственными организациями. Например, Россия могла бы рассмотреть возможность эмиссии обеспеченной золотом валюты, оставив рубль в качестве своего основного платёжного средства.

Отвергая идею денационализации валюты с полной передачей права на денежную эмиссию частным эмитентам, нам, тем не менее, не следует отказываться от основной идеи Хайека — от необходимости обеспечить конкуренцию валют. Необходимо добиться ситуации, при которой ни одна валюта не сможет занимать монопольное положение на мировых рынках, как это происходит сегодня с долларом и евро.

Широко известный сторонник евро немецкий экономист Отмар Иссинг заявлял, что евро якобы в наибольшей степени отвечает требованию Хайека разрушить монополию национальных валют. По словам Иссинга, это было достигнуто путём отмены всех независимых европейских валют и замены их на одну единственную монопольную валюту. Он утверждает, что Европейский центральный банк и его дочерние национальные центральные банки якобы независимы от национальных правительств и свободны от политического вмешательства. «Об этом говорится в Маастрихтском договоре», — говорит Иссинг, используя именно этот документ в качестве доказательства. Иссинг также заявляет: «… согласно учредительным документам, центральные банки не могут получать указания от соответствующих правительств». Верится с трудом. Предполагаемая независимость европейских центральных банков, а также других центральных банков мира — это не что иное, как большой блеф. Иссингу следовало бы упомянуть, что они независимы от демократического контроля. Только вот дело в том, что как раз от него они должны зависеть. Вместо демократического контроля они находятся под полным контролем небольшой, состоящей из политиков, финансистов и представителей спецслужб элиты, которая правит западным миром. Руководители центральных банков даже назначаются из их числа. Несомненно, что правящая элита на тайном конклаве назначает и увольняет руководителей центральных банков по своему усмотрению, а также оказывает на них огромное влияние. Руководители центральных банков — это часть всё той же элиты: они работают по её указке и на её благо.

Ситуация с монополией евро представляется ещё катастрофичнее, если учесть то, что конкуренция между банками — условие, которое Хайек считал необходимым, защищая свою теорию, — жёстко ограничена в результате существенного сокращения численности банков при концентрации собственности, а также зависимости от планового финансирования, управление которым сосредоточено в руках ФРС и ЕЦБ.

Как и предсказывал Хайек, создание евро представляло собой самый катастрофический поворот в истории Европы в частности и мировой финансовой системы в целом.

Как решить эту проблему?

Итак, как нам решить эту проблему? На самом деле эта проблема не имеет решения. Нет иного пути, кроме как через неизбежный катастрофический кризис.

Экономики западных стран пойдут ко дну. Вопрос только в сроках.

Масштаб накопившихся проблем, вызванных монополиями доллара и евро, достиг огромных размеров. Существующая система абсолютно неспособна предложить какой-либо выход из сложившейся ситуации. Западная элита совершенно не подготовлена к проведению необходимых реформ, предусматривающих ликвидацию валютных монополий. Вместо этого она будет до последнего растягивать финансовую агонию, постоянно наращивая долги и печатая деньги. Поэтому на мягкую посадку нам рассчитывать не следует: в конечном итоге система потерпит полный крах спустя годы постепенного упадка, во время которого старую систему будут доить до последней капли. Помяните моё слово: в конечном итоге монопольные валюты утратят доверие и обвалятся, а за этим последует широкомасштабная великая депрессия с чередой банкротств, влекущая за собой значительное падение стоимости активов, рост безработицы и социальную напряжённость. Лично я считаю, что это произойдёт в течение десяти лет. Возможно, даже пяти. Хотя кто знает, это может случиться и со дня на день.

Валютные монополии должны быть ликвидированы

Глобальная монополия доллара должна быть ликвидирована путём разрушения его позиций на мировых рынках, обеспечивающих ему возможность злоупотреблять своим монопольным положением:

- Необходимо сократить роль доллара в качестве резервной валюты путём выдвижения других валют, например, китайского юаня, на роль резервных;

- Странам БРИКС и другим независимым странам следует на добровольной основе использовать валюты друг друга в качестве резервных в составе валютных резервов своих центральных банков;

- Необходимо содействовать использованию других валют в международной торговле путём установления цен и расчёта по сделкам в конкурирующих валютах с упором на использование валют торговых партнёров, по крайней мере, для проведения расчётов (тогда как цена по-прежнему может устанавливаться в более распространённой валюте);

- Цены на нефть, золото и другие сырьевые товары должны устанавливаться в других валютах, нежели доллар (кстати, именно этим сейчас и занимается Китай);

- Необходимо ликвидировать монополию доллара в международных финансовых организациях, таких как МВФ и Всемирный банк. Странам следует прекратить практику публикации сведений о своих золотовалютных запасах в части, касающейся долларов;

- Следует создать новые мировые демократические финансовые организации, как это сейчас делается под руководством Китая и других стран БРИКС (Азиатский банк инфраструктурных инвестиций (АБИИ) и Банк БРИКС);

У отдельных европейских стран по-прежнему есть шанс спастись от неминуемой катастрофы. Тогда как крах монополии евро уже предопределен (возможно, даже с исчезновением самого евро как валюты), отдельные страны всё ещё имеют возможность вырваться на свободу из этого клуба самоубийц, отказавшись от евро и вернувшись к своим национальным валютам. Отказ от евро, несомненно, повлечёт за собой непродолжительную экономическую депрессию в странах, решившихся на такой шаг. Не претендуя на сколько-нибудь научную точность, рискну предположить, что, например, в случае с Финляндией падение ВВП составит около 10% в первый год и ещё 5% в течение последующего, а затем экономика снова начнёт расти. Такой сценарий развития событий всё-таки предпочтительней полного краха экономики, к которому она сейчас движется. Вся прелесть своевременного отказа от евро заключается в том, что можно будет смягчить отрицательные последствия, двигаясь против течения и пользуясь тем, что другие страны будут по-прежнему пытаться искусственно поддерживать умирающее евро-чудовище.

Россия и другие страны должны защищаться от пагубного воздействия монопольных валют

Есть все основания озаботиться судьбой доллара.

Для других стран мира смысл всего этого состоит в том, что они должны защищать свои рынки от воздействия монопольного положения доллара и евро. Пока эти валюты сохраняют своё монопольное положение, другим странам следует принять, в случаях, когда это возможно, меры антимонопольной защиты, которые они сочтут необходимыми. Им следует осознать, что не будет никакого по-настоящему свободного рынка при наличии на мировом валютном рынке этих умирающих монстров. Поэтому им следует прекратить действовать, как будто бы он есть. Они должны прекратить следовать теории свободного рынка, поскольку свободные рынки не работают из-за злоупотребления монопольным положением доллара и евро. Эта теория никуда не годится, потому что свободные мировые рынки не существуют. При помощи валютных монополий правительства и инвесторы получили доступ к практически неограниченному (по крайней мере, пока вся система не рухнет окончательно) даровому предложению долларов и евро, которые они — отчасти умышленно, отчасти неумышленно — используют для искажения мировых рынков. Любая более слабая валюта, пытающаяся играть в рыночные игры, будет всякий раз неминуемо терпеть поражение от монстров-монополистов.

Наглядный пример — российский рубль и российские рынки. Россия терпит одно поражение за другим на валютных рынках с серьёзными экономическими последствиями. Причина этих поражений — ошибочное представление о том, что существует свободный мировой рынок.

Россия совершила серьёзнейшую ошибку, привязав свою валюту и всю экономику к доллару. За последние несколько лет Россия предприняла ряд робких попыток отвязаться от доллара, однако в настоящее время эти усилия должны быть в срочном порядке активизированы. Центральный банк России прекратил запасаться долларами, а правительство выступило с инициативой проводить расчёты в международной торговле с другими странами в локальных валютах. К счастью, Россия также создаёт свои собственные платёжные системы и стремится найти альтернативу глобальной системе межбанковского безналичного расчёта SWIFT. России не следует избегать введения средств валютного контроля, если это потребуется, субсидирования процентных ставок и проведения собственных программ количественного смягчения.

Долларизация российской экономики глубоко укоренилась в психологии страны, если даже российский президент приводит данные об объёме торгового оборота между Россией и Китаем в долларах. Это и понятно, учитывая историю и девальвацию рубля, но, тем не менее, неприемлемо. Уж лучше приводить такие данные в китайских юанях или даже евро. Следует навсегда отказаться от измерения всего и вся в долларах. Это также касается и Центрального банка России, который указывает размер своих золотовалютных резервов в долларах. Даже Европейский центральный банк так не поступает, указывая такие данные в евро. Фактически сама идея регулярной публикации данных о валютных запасах в той или иной стране служит исключительно цели поддержания гегемонии доллара, чтобы заставить все страны мира соревноваться друг с другом за первенство в этой погоне за долларами.

Сообщалось, что Россия совместно со странами Таможенного союза (Казахстаном, Белоруссией, Арменией и Киргизией) планирует эмитировать общую валюту алтын. Если подобная мера вводилась бы на нормальном рынке, я не стал бы её поддерживать в силу своей приверженности принципу конкурирующих валют. Однако в условиях нынешней недееспособности рынков, вызванной монопольным положением доллара и евро, я склонен считать, что она является единственно верной. Полагаю, что следует также изучить возможность эмиссии этой общей валюты не вместо национальных валют, а параллельно с ними.

Критика мер жёсткой экономии и критика критики мер жёсткой экономии

В попытках отложить рас расплаты лидеры западных стран решились ввести меры жёсткой экономии, сократив расходы и повысив налоги в попытке сократить бюджетный дефицит. Хотя, возможно, они и не планируют ничего откладывать, а действительно верят в эффективность проводимой ими политики жёсткой экономии. Как бы то ни было, одно можно сказать наверняка: только лишь мерами жёсткой экономии ситуацию исправить невозможно. Им нужно менять систему. А этого они делать не собираются.

С другой стороны, в большинстве случаев критика политики мер жёсткой экономии, как и сама эта политика, многих вводит в заблуждение. В своём большинстве популистская критика апеллирует к эмоциям, не предлагая ничего взамен, а только глупо настаивая на увеличении долга и печатании денег, будто это можно делать бесконечно. Я же настаиваю на том, что критика мер жёсткой экономии должна сочетаться с требованием отказа от монополии евро и возврата к механизмам рыночной экономики с реальными процентными ставками, без спасения банков и компаний-банкротов. На самом деле само по себе обсуждение мер жёсткой экономии — это оксюморон. Пока правительства не перестанут увеличивать бюджетный дефицит и продолжать брать всё больше кредитов, чтобы его финансировать, нельзя по логике вещей называть это мерами жёсткой экономии. Это ничто иное, как меры стимулирования экономики!

Понимаю желание критиковать «меры жёсткой экономии», потому что это целесообразно политически, однако не могу понять, как образованные люди могут считать такую критику обоснованной. Полагать, что нет необходимости сокращать расходы, равносильно вере в безграничные возможности финансовых пирамид, дальнейшего заимствования средств с нулевой процентной ставкой и финансирования государственных расходов и всей экономики за счёт печатания фидуциарных денег. Эта долговая вакханалия не может больше продолжаться. Большинство участвующих в ней стран достигли своего предела и уже приближаются к краю пропасти. Вполне возможно, что со дня на день доверие инвесторов к евро будет подорвано или возобновится рост инфляции по другим причинам, что повлечёт за собой резкий рост процентных ставок. Сейчас даже незначительное увеличение процентных ставок на 3%-5% нанесёт серьёзный ущерб национальным экономикам и бюджетам стран еврозоны.

Если те, кто критикует меры жёсткой экономии, так непоколебимо считают евро рогом изобилия, обеспечивающим неограниченное кредитование, то почему бы им уже сейчас не потребовать удвоения, утроения или даже увеличения в десяток раз объёма заимствований? Следуя их логике, не будет ли справедливым потребовать от правительства взять на себя такой объём долга, чтобы обеспечить каждому гражданину уровень жизни миллионера? Не до конца уверен, но полагаю, что весьма немногие способны на такие требования. Тогда, когда же они остановятся? Более того, неужели они на самом деле считают, что именно они, а не рынки, положат этому конец? А почему бы тогда не распространить эту «справедливость» на весь мир? Почему бы этим людям не потребовать от правительств западных стран взять в долг и напечатать денег для стран Африки? Если этот рог изобилия и существует, как они считают, то почему бы не поделиться им по справедливости с другими народами мира?

А если серьёзно, то существуют достаточные основания оспорить справедливость (и экономический смысл) приоритетов при проведении бюджетных сокращений и справедливость политики, лежащей в их основе. Очевидно, что с народом Греции обошлись явно несправедливо. Следует, несомненно, осудить надругательство над греческой экономикой, поскольку очевидно, что произошедшее — это национализация европейской элитой и её центральными банками долга перед европейскими банками. Теми же самыми банками, которые главным образом и вызвали этот долговой кризис (как и было задумано в ЕЦБ). По существу, они спасали не Грецию, а европейские банки, переложив бремя долгов на плечи народа Греции и граждан ЕС.

Правильным выходом из кризиса было бы позволить Греции объявить дефолт по долгам, а банкам принять на себя этот удар. Если после этого отдельные банки бы обанкротились, то это было бы совершенно естественно в условиях рыночной экономики. Банкротство неудавшихся коммерческих предприятий — это неотъемлемая часть процесса поиска рыночного равновесия. Затем помощь европейских властей должна была быть направлена народу Греции посредством возмещения средств по вкладам в неплатёжеспособных банках и безотлагательного кредитования предприятий и правительства вплоть до стабилизации ситуации. (Такого рода финансирование, предоставляемое напрямую гражданам и компаниям, иногда называют «вертолётными» деньгами.) Несомненно, для этого потребовалась бы лишь часть тех средств, которые были фактически выделены для урегулирования греческого кризиса.

По ходу дела правительство Греции объявило бы дефолт по своим долгам в евро и вернулось бы к своей национальной валюте, драхме. Считаю, что этот вариант по-прежнему является возможным для Греции, чтобы обеспечить будущее процветание страны.

Запад утрачивает конкурентные преимущества из-за платформенной инфляции

Монополия евро и постоянные бюджетные дефициты, которые наращивают США и страны еврозоны, служат для консервации экономических трудностей и отсрочки важных решений, тем временем создание ещё большего пузыря приведёт к ещё большему ущербу, когда этот пузырь наконец лопнет. Наращивая бюджетные дефициты, Запад углубляет свою неконкурентоспособность относительно других стран мира. Вследствие этого расходы на оплату труда растут, достигая искусственно завышенного уровня; переоценка доллара и евро сохраняется; объём промышленного производства падает, а импорт растёт по отношению к экспорту. В условиях монополии отсутствует рыночный механизм, регулирующий относительный ценовой уровень, и поэтому диспропорции и долговое бремя будут и дальше увеличиваться, а уровень благосостояния — снижаться.

На протяжении многих лет в западных странах наблюдались исторически низкие уровни инфляции. (По крайней мере, согласно официальной статистике. Однако есть основания считать, что статистическими данными манипулируют и что реальная инфляция на самом деле выше.) Инфляция была относительно низкой благодаря завышенному курсу монопольных валют. Западу удавалось поддерживать на низком уровне и постоянно снижать (в реальном выражении) цены на импорт из других стран мира. В то же время рост безработицы и необходимость тратить всё большую часть доходов на погашение непомерного долга (в сочетании с невозможностью дальнейших заимствований) привело к снижению внутренней покупательной способности населения. Это стало причиной дальнейшего затухания инфляционной динамики и привело к дефляции, что в настоящее время представляет собой проблему, требующую неотложного решения.

В то время как номинальная внутренняя инфляция остаётся низкой (хотя и не настолько низкой, как это официально заявляется), наблюдается явление, которое я определяю термином «платформенная инфляция». Под этим я понимаю общий рост уровня цен в одной стране по сравнению с другой. C ростом платформенной инфляции стоимость жизни и производственные затраты в странах еврозоны стали слишком высокими по отношению к другим странам мира. Эту проблему признали и активно обсуждают, особенно в Финляндии, в отношении необходимости проведения так называемой «внутренней девальвации». Хотя более адекватным термином была бы «внутренняя дефляция», поскольку её цель как раз и состоит в том, чтобы снизить производственные затраты. Однако эта идея совершенно лишена всякого смысла, поскольку целью этой политики (а теперь она оформлена в виде официальной правительственной программы в Финляндии) — провести дефляцию производственных затрат за счёт снижения расходов на оплату труда. То есть, смысл всех этих возвышенных дискуссий сводится всего-навсего к выдвижению односторонних требований к рабочим, чтобы те согласились на сокращение оплаты труда, увеличение количества рабочих часов, сокращение отпуска и повышение пенсионного возраста. Однако всё дело в том, что такая политика не может устранить серьёзные структурные проблемы евроэкономики, поскольку проблему расходов на оплату труда нельзя решать в отрыве от всех остальных составляющих затрат.

Правительство Финляндии не осознаёт, что ценовой уровень в стране не зависит только от уровня оплаты труда. На самом деле расходы на оплату труда — это производная от всей системы Европейского союза, которая функционирует как автомат по генерированию затрат. В дополнение к евро, самому большому бедствию, настоящей проблемой в еврозоне являются высокие налоги и огромная доля государственных расходов в экономике, а также бюрократическая система, мешающая предпринимательству. Следуя директивам ЕС, правительства европейских стран создали слишком строго регулируемый рынок, обременённый бесконечными бюрократическими путами, затрудняющими конкуренцию в целом и выход новых предприятий на рынок в частности. Если в таких условиях кто-нибудь поставит своей целью сокращение оплаты труда, то результатом может быть общее ухудшение ситуации в экономике. И при этом вся национальная экономика устремится по спирали вниз в погоне за более низкой оплатой труда.

В лучшем случае такая политика может лишь отчасти повысить рентабельность экспортных отраслей экономики, причём эти незначительные преимущества будут сведены на нет падением покупательной способности населения, то есть немедленным соответствующим сокращением внутреннего потребления. Это, в свою очередь, повлечёт за собой сокращение рентабельности компаний, обслуживающих внутренний рынок, ослабит и лишит их возможности сдерживать натиск импорта, что в конечном итоге приведёт к сокращению экономики еврозоны и так далее.

Пока существует монополия евро, жизнь людей не наладится

Невообразимо, чтобы можно было решить эти реальные проблемы за счёт обдирания рабочих. Увы, но это единственное, что могут предложить незадачливые европейские политики. Так или иначе, но это падение на дно продолжается уже по крайней мере восемь лет с финансового кризиса 2008 г. Единственным результатом является все более закручивающийся смертельный штопор.

Тем не менее, пока валюта и процентные ставки в западных странах находятся вне досягаемости рыночных сил, волей-неволей будут происходить другие изменения, в частности, рост безработицы и снижение уровня жизни в следствие платформенной инфляции. Пока существует монополия евро, жизнь людей не наладится. Так и есть: реальная безработица растёт угрожающими темпами даже с учётом того, что правительства манипулируют статистикой, исключая из расчётов данные о длительной безработице (то есть тех, кто ищет работу более четырёх недель).

Кроме рабочих страдают и вкладчики: из-за отрицательных процентных ставок происходит эрозия обесценивание сбережений. От этого выигрывают лишь люди с большими связями, близкие к элите, которые получают средства для участия в рыночных спекуляциях и которых регулярно спасают от банкротства.

Резюмируя свою критику обсуждения мер жёсткой экономии, хочу подчеркнуть, что не вижу какого-либо основания осуждать необходимость резкого сокращения бюджетных расходов в странах еврозоны (и США). Другого выхода и не остаётся — ведь требуется сохранить существующую экономическую систему. Нужно обсуждать приоритеты и механизмы сокращения бюджетных расходов, в частности, то, как основательно реструктуризировать экономику. Хотя самое главное — это понять, что всё это обсуждение мер жёсткой экономии не несёт в себе никакого смысла. Что следует обсуждать, так это то, как избавиться от валютных монополий и восстановить рыночную экономику. Все эти выступления против мер жёсткой экономии без призыва к отказу от евро уж слишком отдают фальшью.

Проблема — это долг, а не инфляция

Инфляция предполагает постоянный рост общего уровня цен. Измеряемая по индексу потребительских цен, по историческим меркам инфляция выросла незначительно за время нынешнего кризиса. Но всё дело в том, что не выросла именно потребительская инфляция, поскольку щедрое государственное финансирование не доходит до потребителей. Оно не просачивается даже до уровня компаний, как нас стараются заставить поверить. Нет, эти деньги оседают в банках, которые играют на них в казино, которое когда-то было рынком ценных бумаг). Как правило, рост стоимости ценных бумаг не называют инфляцией, но это и есть инфляция — инфляция стоимости ценных бумаг. За время реализации программ количественного смягчения котировки акций удвоились, или выросли на 103%, если судить по промышленному индексу Доу-Джонса (DIJA), который вырос с 8776 пунктов на 31 декабря 2008 г. до 17823 пунктов на 31 декабря 2014 г.

Инфляция потребительских цен за тот же период (по данным правительства США) не превышала 12%. Итак, мы видим, что эта денежная масса в обращении, которая при обычных условиях привела бы к росту инфляции, сейчас используется для раздувания на фондовых рынках пузырей невероятных размеров. Однако существует предельный объём денежной массы, который могут поглотить фондовые рынки, и поэтому существует большой риск безудержного роста потребительской инфляции. Исторически динамика развития фондовых рынков следовала за изменением инфляции.

Экономисты, как правило, неверно объясняют рост инфляции ростом объёма денежной массы. Это говорит о том, что у экономистов очень ограниченное понимание того, как на самом деле устроен мир. В частности, они очень слабо разбираются в элементарных юридических понятиях. Я имею в виду то обстоятельство, о котором почему-то часто забывают: само по себе увеличение денежной массы ничего изменить не может. Для того, чтобы оно оказало какое-либо воздействие, должна быть проведена юридическая сделка по передаче права собственности на вновь эмитированную денежную массу одной стороной в пользу другой. Это не просто смысловой момент, который становится понятным, если рассмотреть первое и второе соображения вместе, а именно — все финансовые кризисы являются следствием чрезмерного долга, а не избыточного роста объёма денежной массы.

Как мы выяснили ранее, причина инфляции на фондовых рынках, то есть фондовых пузырей, и инфляции потребительских цен кроется в смене собственника денег в результате совершения юридических сделок. Сейчас, когда отсутствует механизм регулирования передачи денежной массы, то есть её просачивания сверху вниз, в руки потребителей, то нельзя говорить о хоть сколько-нибудь заметной потребительской инфляции.

Экономические кризисы в рыночной экономике всегда и везде являлись следствием только чрезмерного долга. (Возможно, за исключением войн. В этой связи под рыночной экономикой я понимаю экономику, которая не является полностью плановой, как это было в Советском Союзе. Это необходимо подчеркнуть, поскольку экономики западных стран больше нельзя считать рыночными по причинам, изложенным в этой публикации.) Именно избыточный долг является причиной циклических проблем в рыночной экономике, поскольку на этапе экономического спада компании более не могут расплачиваться по своим долгам, что, в свою очередь, обуславливается сокращением деловых возможностей по отношению к избыточному долгу, поскольку реальная экономика не в состоянии его поглотить.

Поэтому преодолеть экономический спад можно только тогда, когда долг будет скорректирован до приемлемого уровня. Как правило, это происходит путём изъятия инвестиций и банкротств. Однако центральные банки и политическая элита западных стран не желают — или неспособны — понять это и поэтому усугубляют кризис, продолжая наращивать и без того огромный долг. Результатом таких действий будет ещё большая катастрофа, которая неминуемо обрушится на эти страны, когда игра подойдёт к концу. Таким образом, они проводят самую извращённую из всех политик — политику искусственного поддержания финансовых посредников, банков, которые, собственно, и являются причиной всех проблем, и все это вместо того, чтобы оказывать помощь компаниям и домохозяйствам (вертолётные деньги). Кризис можно было бы предотвратить давным-давно и гораздо меньшими усилиями, если бы лидеры западных стран позволили рынку идти своим путём, банкам обанкротиться и предоставили бы финансовые субсидии для компаний и домохозяйств. Подобная финансовая помощь могла бы распределяться на безвозмездной основе, что обеспечило бы увеличение объёма денежной массы без роста долга. По существу, таким же безвозмездным было и беспроцентное финансирование, предоставленное банкам. И только в бухгалтерском смысле оно считается долгом.

В этой связи можно процитировать Рона Пола: «Пузырь неизбежно лопается, рынок падает, а экономика погружается в рецессию…Вместо того, чтобы поддерживать ФРС, Конгресс должен начать восстановление всей денежно-кредитной системы свободного рынка…Когда пузыри лопаются, а экономика падает, Конгресс и ФРС должны воздерживаться от стимулирования экономики за счёт увеличения расходов, спасения корпораций и инфляции. Единственный способ восстановления экономики – позволить рецессии пройти своим путём…Увеличение расходов и денежная эмиссия могут временно стимулировать экономику, но в конечном итоге они приведут к падению стоимости доллара и более сильному экономическому кризису, чем Великая Депрессия».

Поэтому нам следует беспокоиться не об объёме денежной массы, вызывающем инфляцию, а об объёме денежной массы, увеличивающем долг. В первую очередь нам стоит обратить внимание на чрезмерные государственные заимствования, печатание денег и раздувание финансовых пузырей. Могу добавить, что и об инфляции слишком волноваться не стоит. В рыночной экономике инфляция также является важным регулирующим фактором. Очевидно, что искусственное подавление инфляции, как это делают ФРС и ЕЦБ, является ошибочной мерой, оказывающей негативное воздействие на занятость населения и сбережения.

Эти центральные банки так и не поняли, что на самом деле означает теория взаимосвязи объёма денежной массы и уровня инфляции: нужно контролировать уровень долга, а не инфляцию как таковую. Поэтому они проводят весьма извращённую политику наращивания долга, одновременно ограничивая рост инфляции. А поступать следует ровно наоборот. Проблема заключается не в стабильности цен (инфляции), а в стабильности долга. На мой взгляд, осознание необходимости развернуть проводимую политику на 180 градусов отражает правильное понимание теории инфляции Людвига фон Мизеса. Она гласит, что под инфляцией следует понимать рост объёма денежной массы, не обеспеченный соответствующим ростом потребности в деньгах, а именно, не соответствующий реальному экономическому росту.

МВФ согласен с нашим анализом, но продолжает стоять на своём

По существу, Международный валютный фонд согласен с нашей точкой зрения, что у Запада нет выхода из финансового кризиса, вызванного монополиями доллара и евро. (Примечание: естественно, МФВ не рассматривает эту проблему в терминах монополии.) В своём выступлении в апреле глава МВФ Кристин Лагард признала, что МВФ в курсе проблем мировой финансовой системы. Она заявила, что существует риск того, что исключительно низкие процентные ставки могут создать пузыри активов по всему миру. В частности, Лагард отметила, что страховщики жизни и пенсионные фонды могут вскоре столкнуться с проблемой платёжеспособности.

Вуаля! Продолжайте в том же духе. Лагард призывает печатать еще больше денег.

Однако, не привыкшая к полумерам, Лагард предлагает решение, которое, как считает западная элита (что совершенно неудивительно), является панацеей: продолжать наращивать долг. По мнению Лагард, новый долг поможет Западу справиться с финансовыми трудностями, вызванными старым долгом. Она призывает западные правительства устранять все преграды, чтобы снова накачать рынки «дешёвыми деньгами». Привожу цитату из сообщения прессы: «Однако угроза длительного низкого роста затмевает эти риски для МФВ. Лагард говорит, что Европейский центральный банк и Банк Японии должны продолжать политику дешевых денег…Страны, у которых существуют свободные бюджетные средства [примечание: а таких стран на Западе и нет] и нет излишка задолженности, должны тратить больше, чтобы поддержать спрос в краткосрочной перспективе, в том числе и на инфраструктуру».

Она напоминает маньяка, гонящего стадо к обрыву и верной смерти.

Банк международных расчётов (БМР) в своём годовом отчёте вторит опасениям МВФ: в нём говорится, что авторы западной кредитно-денежной политики потерпели полное фиаско в своих попытках наполнить рынки кредитами по нулевой процентной ставке (не заходя так далеко, как Лагард, они призывают продолжать действовать в том же духе). Как утверждает БМР, у центральных банков просто не осталось каких-либо альтернатив после проводимой годами политики сокращения процентных ставок для поддержания экономики. По мнению БМР, низкие процентные ставки обеспечили экономический бум, поощряя принятие чрезмерного риска. А когда бум обернулся спадом, ответом на это было дальнейшее снижение ставок. Сейчас, когда процентные ставки уже на нуле, подобная политика исчерпала себя, и центральным банкам нечем ответить на очередной вызов теперь уже бесконечного финансового кризиса.

А для чего весь этот постоянный рост?